土地活用における法人化とは?メリット・デメリット、法人化のパターンも紹介

2023.11.22 UP

不動産を所有している方、特に賃貸経営など土地の活用を行っている方の中で税金に関するお悩みをお持ちの方は多いのではないでしょうか。

経営しているマンションやビルの家賃収入など、不動産から個人が得る収入に対しては所得税がかかります。また、不動産の所有者に相続が発生した場合は相続税がかかります。

これらの税金を軽減する方法は複数ありますが、そのうちの1つに「法人化」という選択肢があります。

今回は、法人化とはそもそも何なのか、法人化することで土地活用を行う上でどんなメリット・デメリットがあるのか、法人化のパターンも合わせてまとめてみました。

Contents

土地活用における「法人化」とは?

土地活用や資産管理における法人化とは、一般的には個人が所有している不動産を、所有者や将来の相続人が代表や役員を勤める法人の所有にすることを指します。

法人化の方法

個人が所有する不動産の所有権を法人に移す方法はいくつかありますが、贈与や売却によって移転する、法人の設立時に現物出資で移すなどの方法が一般的です。

個人所有の土地の上に個人所有の建物がある場合、上記の選択肢以外に、既存の建物を壊し法人名義で新しい建物を建築する方法もあります。通常この場合は借地権が発生し、それに伴う課税も生じますが、税務署に無償返還の届出を提出することで課税を回避できます。※土地は個人所有のままですが、個人の相続税評価額上は80%の評価となります。また残りの20%は法人の資産に加算されます。

個人所有の不動産を法人の所有にすることで、所得税を抑えたり、相続に備えて個人の相続財産の圧縮や相続人への分配が可能となります。

ただし、不動産から得る収入の金額はもちろん、ご本業の収入など、その他収入も含めた所得の総額によっては、法人化のメリットがない場合もあるので、注意が必要です。また事務作業や経費の増加といったデメリットもあります。

法人化を検討する際には、メリットはもちろん、これらのデメリットも踏まえて進めるべきかを判断することが重要です。

法人化で利用される3つのパターン

法人化の方法は大きく分けると3つのパターンがあり、それぞれにメリット・デメリットがあります。ここでは比較にあたって重要となるポイントと仕組みを解説します。

(1)建物の管理会社を設立する

1つ目の方法は、建物を管理する法人を設立する方法です。

設立した法人が対象となるマンションやビルを管理するという方法で、効果は限定的ですが個人の所得を分散する効果があります。

このパターンでは管理費という名目で、賃料収入の一部を法人に移すことができます。管理費は一般的に賃料の5%程度と言われておりますので、節税の効果は限定的ですが、所有権の移転等が必要無いためハードルが低いのが特徴です。

似たようなパターンで、設立した法人がサブリースを行うというものもあります。法人が個人からマンションやビルを一括で借り上げ、第三者へ転貸するという方法です。通常の管理を行うよりも所得分散効果は高まりますが、他のパターンと比べると効果は限定的です。

(2)建物のみ法人所有にする

2つ目の方法は、個人が所有する土地・建物の内、建物のみを法人所有にする方法です。

この場合、対象となる建物の賃料収入は全て法人の収入となります。しかし土地は個人所有であるため、法人から個人へ土地の使用料を支払う必要が生じます。この使用料分は個人の不動産収入となります。

管理会社を設立するよりも所得分散効果は高く、建物はもちろん、土地の権利の一部も法人に帰属する為、相続財産の圧縮効果も見込めることが特徴です。

通常、建物を法人所有にすると、法人に借地権が発生します。それに伴い土地の権利の大部分が法人に帰属する形となってしまうため、権利金を支払う必要も出てきます。これを回避したい場合は、税務署に、将来建物がなくなったあかつきには借地権を無償で返還するという届出(無償返還の届出)を提出する必要があります。

(3)土地・建物とも法人所有にする

3つ目の方法は、個人が所有する土地・建物を、売却や贈与によって法人所有にする方法です。

所得分散効果や相続財産の圧縮効果は最も高くなりますが、売却や贈与によって所有権を移す場合の譲渡税や贈与税も最も大きくなるので注意が必要です。

土地活用における法人化のメリット

法人格を利用して土地を活用すると、具体的にどのようなメリットが得られるのでしょうか。

主なメリットは以下の5つです。

- (1)所得税を節税できる

- (2)経費に計上できる項目が多い

- (3)相続税対策になる

- (4)分割が容易になる

- (5)繰り越し欠損金の期限が10年に

(1)所得税を節税できる

所有する土地にアパートやマンションを建築して収益を得る場合は所得税がかかります。

所得税は所得が多いほど税率が高くなり、個人の所得税率の最大は45%です。

一方の法人の場合は実効税率の最大が約35%と法人の方が税額を減らせる可能性があります。

ただし、法人の収入を役員報酬や給与などで個人に分配する場合、報酬や給与は当然、所得税の対象となります。ご本業の収入なども含め、総所得金額によっては法人化しない方が良い場合もあるので注意が必要です。一般的には所得が1000万円以下の場合は個人の方が有利になると言われています。

(2)計上できる経費の種類が多い

法人として土地活用する方が、より多い項目を経費として計上できる点もメリットです。

個人でも経費の計上は認められていますが、携帯電話や車両代などプライベートでも利用するものについては、その中から事業に利用した部分しか経費として計上ができません。

また退職金や生命保険の一部、中小企業が連鎖倒産や経営難に陥ることを防ぐための倒産防止共済の掛け金など、法人でしか経費として計上できないものもあります。

(3)相続税対策になる

将来の相続を考えるうえで、所有している不動産はもちろん、そこから得ている賃料収入による貯蓄の増加にも注意が必要です。

不動産を法人所有にすることで、その時点での相続財産を減らすことに加え、その後不動産から得られるであろう賃料収入も法人のものとすることができます。

相続人などの関係者を法人の役員にしておけば、役員報酬などを用いて、本来は相続財産となるはずの現金資産を、贈与税を回避して次世代に分配することができます。

(4)分割が容易になる

資産の分割が容易になる点もメリットに挙げられます。

相続人が複数いる場合、不動産という形のある資産を平等に分けることは非常に難しいです。一方で不動産を法人が所有している場合は株式が相続財産となるため、容易に分割することができます。

(5)繰越欠損金の期限が10年に

単年度の所得でマイナスが生じた場合に、その後一定期間の所得から差し引くことのできるマイナス分を繰越欠損金といいます。

個人が欠損金を繰り越せる期間は3年ですが、法人では10年まで繰り越しを行えます。

建替えを行う場合の解体費や、建物の大規模修繕費などの大きな出費のあとは、繰越欠損金によって所得を抑えることができる重要な期間です。

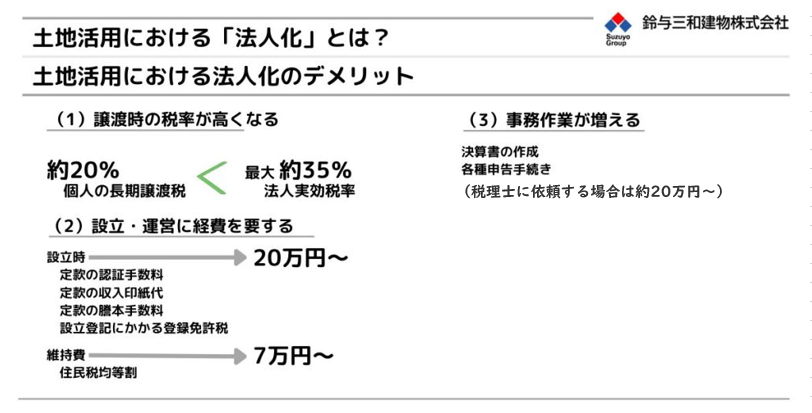

土地活用における法人化のデメリット

法人として土地活用を行うメリットがある一方で、デメリットもありますので確認しておきましょう。

主なデメリットは以下の3つです。

- (1)譲渡時の税率が高くなることがある

- (2)設立・運営に経費がかかる

- (3)事務作業が増える

(1)譲渡時の税率が高くなることがある

1つ目は、不動産を譲渡するとき、個人が譲渡するよりも税率が高くなる可能性があることです。

5年を超えて不動産を保有したあとに売却すると適用される、長期譲渡所得税率。

このときの実行税率は、個人では約20%、法人では約35%と税率が異なります。

賃料収入や相続時のメリットを享受しても、売却時に損をする可能性があるので注意が必要です。

不動産を所有する法人の株式を売却するなどの対応策はありますが、不動産を処分するハードルは高くなってしまいます。

(2)設立・運営に経費がかかる

2つ目は、法人の設立および運営に費用を要することです。

株式会社を設立する際には、資本金額にもよりますが、定款認証や登録免許税など法令で定められた費用として少なくとも20万円以上の費用が必要です。

また、個人事業とは異なり、事業の利益がない場合でも住民税均等割として最低でも7万円の納税が必要です。これ以外にも事務所費用やその水道光熱費など、仮に利益がなくても運営費用を要します。

(3)事務作業が増える

3つ目は、法人を運営するにあたっての事務作業の増加です。

法人で土地活用を行う場合、決算書の作成や各種申告の手続きが必要になります。

自分で行う場合は相応の手間がかかりますし、税理士に作成や申請を依頼すると20万円を超える費用が必要になります。

まとめ│土地活用は法人化で節税できる

不動産を法人名義にすることで、紹介したようなメリットがある可能性があります。

ただし、不動産収入も含む所得の金額、法人化のタイミングや方法、ご自身の考えや相続人の意向など、様々な要因で法人化するべきかどうかの判断は変わります。

個人と法人、どちらで土地活用を行うべきか判断するためには、土地活用のノウハウや専門的な知識が必要になりますので、相談できる専門家を探しておくことをおすすめします。

私たち鈴与三和建物株式会社は80年以上、土地活用に携わってきた経験を活かしてお客様に最適な土地活用の方法を提案します。ご相談は無料ですので、法人化の検討はもちろん、土地に関するお悩みをお持ちの方は、是非お気軽にご相談ください。