土地活用における「不動産収入」「不動産所得」とは?節税に影響する白色申告・青色申告についても紹介

2024.02.01 UP

「賃貸マンションやオフィスビルの建築で不動産収入を確保したい」

土地を保有している方や一定の資産がある方は、こう思うこともあるでしょう。

土地活用で不動産収入を得ることを目標とする場合、土地や建物についての知識とともに知っておきたいことは、税金に関する基礎知識です。

たとえば「収入」と「所得」の違いや「白色申告」と「青色申告」の違いなど、会社員として勤めてきた方にとってなじみがない一方で重要な言葉はたくさんあります。

正確に把握することで節税を行い、収入の手残りを増やせる可能性もありますので、税金についての基礎知識を学びましょう。

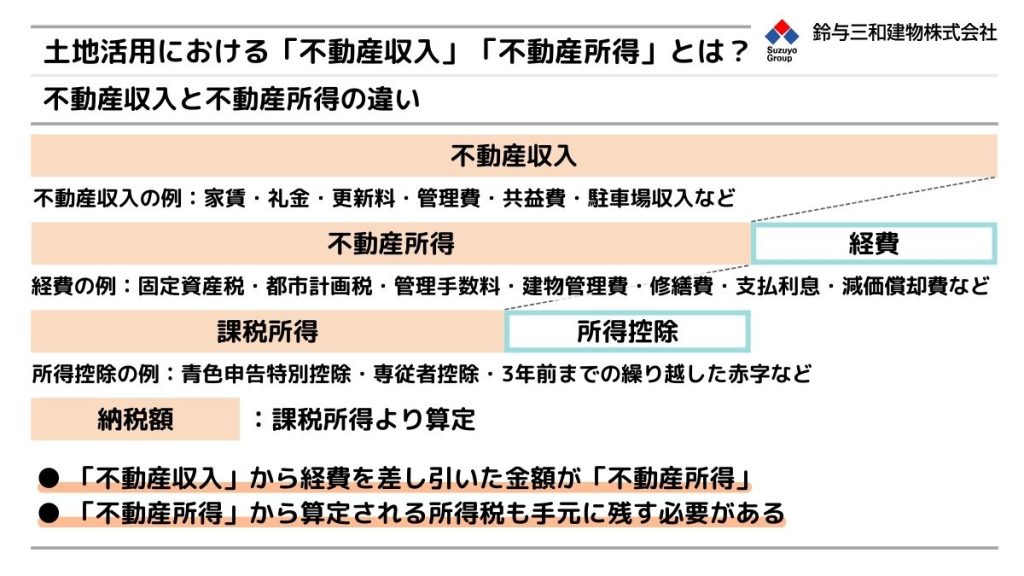

不動産収入と不動産所得

はじめに認識しておきたい点は「収入」と「所得」の違いです。

会社員として収入を得ていた経験の長い方は、会社が税金の計算をしてくれていたことから、両者の違いを言葉にできない方もいるのではないでしょうか。

実は土地活用で不動産収入を得たい場合、両者の違いを認識することが非常に重要になります。

不動産収入とは?

不動産収入を端的に解説すると、賃貸物件の経営によって得られる家賃をはじめとした収入の総合計金額といえます。

たとえば、以下のような項目が例として挙げられます。

- ・家賃

- ・礼金

- ・更新料

- ・管理費

- ・共益費

- ・駐車場収入

不動産所得とは?

一方で不動産所得は、賃貸経営によって得られる全ての総収入(不動産収入)から、経営に関係する賃貸経営かかる経費を差し引いたものです。

たとえば、以下のような項目が経費の例として挙げられます。

- ・固定資産税

- ・都市計画税

- ・管理手数料

- ・建物管理費

- ・修繕費

- ・支払利息

- ・減価償却費

- ・火災保険料

不動産所得の金額によっては確定申告が必要に

どうして不動産収入と不動産所得を把握することが大事になるのか、その理由は主に以下の2つです。

- (1)不動産所得の金額によって確定申告の要否が異なる

- (2)不動産所得の金額によって税金の金額が異なる

1つ目の理由は、不動産所得の金額によって確定申告の要否が異なるからです。

通常、会社に勤めている場合は源泉徴収・給与天引きを利用して、個人の代わりに会社が税金の計算及び納付を行います。

しかし不動産所得を含めた給与・退職所得以外の所得の合計額が20万円を超える場合は、確定申告を行い自分で納税する義務が生じます。

ご自身が確定申告を行う必要があるのか把握するために、所得の金額を正確に算定する必要があります。

2つ目の理由は、不動産所得の金額によって税金の金額が異なるからです。

日本は累進課税制度を採用していることから、下表のように所得の金額が高くなるほど税率が高くなっていきます。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 超 1,949,000円 以下 | 5% | 0円 |

| 1,950,000円 超 3,299,000円 以下 | 10% | 97,500円 |

| 3,300,000円 超 6,949,000円 以下 | 20% | 427,500円 |

| 6,950,000円 超 8,999,000円 以下 | 23% | 636,000円 |

| 9,000,000円 超 17,999,000円 以下 | 33% | 1,536,000円 |

| 18,000,000円 超 39,999,000円 以下 | 40% | 2,796,000円 |

| 40,000,000円 超 | 45% | 4,796,000円 |

収入と所得を適正に把握しなければ、正しく納税できずに税務署から指摘を受けたり、通常よりも高い税金を支払うことにもなりかねません。

こうした理由で、不動産収入と不動産所得を適正に把握する必要があるのです。

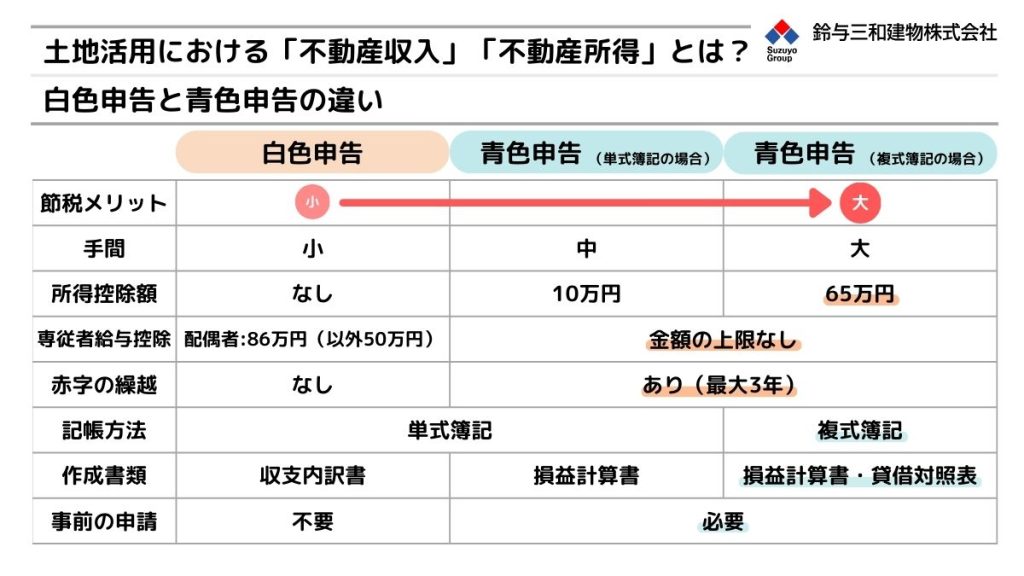

確定申告には「青色申告」と「白色申告」がある

収入・所得の把握に加えて、節税を行い手元に資金を残すために把握しておきたいことは「白色申告」と「青色申告」の違いです。

確定申告を行う場合、どちらかを選択する必要がありますが、選択次第で支払う税金が変わりますので注意しましょう。

白色申告とは

はじめに白色申告とは、確定申告の際に必要となる帳簿の作成方法が簡単な申告方法を指します。

白色申告の場合は「簡易簿記(単式簿記)」と呼ばれる方法で帳簿付けを行うことが認められており、お小遣い帳のような簡便な形式で会計についての知識がない方でも作成できるメリットがあります。

一方で、後述する青色申告で認められている各種控除を利用できないことから、節税面でデメリットがある点を認識する必要があります。

青色申告とは

続いて青色申告(65万円控除の場合)は、「複式簿記」で帳簿付けを行うことで認められる確定申告の申請方法です。

複式簿記を利用する場合、用意する書類が多くなるほか会計に関する基礎的な知識が必要となります。

このため、今まで主に給与収入を得ていて初めて確定申告を行う方にとってはハードルの高い申請方法といえるでしょう。

一方で青色申告には、以下のような節税面での複数のメリットがあります。

- ・青色申告特別控除(最大65万円)を受けられる

- ・所得に赤字がある場合、最大3年間繰り越して次年度以降の税金を減らせる

- ・配偶者や親族に給与を支払う場合に、専従者給与控除の対象となる

なかでも青色申告特別控除の効果は大きく、最大で30万円近くの節税になる場合もあります。

なお、青色申告特別控除を利用して不動産収入による税金を減らすためには、以下の要件を満たす注意点があります。

- 1.青色申告承認申請書を提出していること

- 2.賃貸経営が事業的規模(5棟10室以上)であること ※注1

- 3.不動産所得に関する取引内容を複式簿記で記帳していること

- 4.会計処理が現金の出入金を基準とする現金主義でないこと

- 5.青色申告決算書を提出すること

- 6.申告期間内に必要書類を提出すること

- 7.e-Taxによる申告、または電子帳簿保存を行うこと

※注1 5棟10室未満の場合、最高10万円の控除。

こうした要件を満たすことで節税効果を最大限に利用できますので、税金・会計についての知識が必要となるのです。

まとめ

土地活用で不動産収入を得る場合に知っておきたい「収入と所得の違い」や「白色申告と青色申告の違い」といった事柄を解説しました。

こうした知識を把握して経費や控除を利用することで、大きな不動産収入を得た場合でも支払う税金を最小限に抑えることが可能です。

一方で、どの支出が経費として認められるのかという判断や、青色申告特別控除を受けるための帳簿付けの方法など、迷ってしまう事態が発生することもあります。

こうした場合に、法律を遵守しながら最大限の節税を図るには、不動産や税務について相談できる体制を整えることが大切です。

賃貸マンションやオフィスビルの建築といった土地活用を行う場合のパートナーをお探しの方は、80年以上土地活用に携わってきた鈴与三和建物株式会社までお気軽にご相談ください。

土地の現況調査から設計・建築、収支管理や税務などあらゆる側面をサポートして、土地活用を成功に導きます。

関連コラム